トレード分析

今年に入って早いものでもう2ヶ月が経過しました。

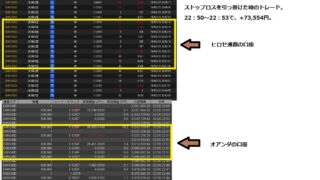

今年のトレード分析をしてみたので、分析結果を紹介致します。現在4口座をモニターに出してトレードしているのですが、そのうち一番分かりやすい口座の分析結果です。(そのときのスプレッドとエントリー枚数により、エントリーする口座を分けています。)

この口座は、オアンダジャパンです。スプレッドは多少広いのですが、約定力は良くて約定拒否もほとんど無いのでスキャルピング口座として使用しています。分析方法は、ロジックの期待値とか枚数操作とかパラメータとかいろいろありますが、今回はリスクとリターンが見合っているかについての分析です。

自分が勝つトレードをしているか、負けるトレードをしているか一目瞭然になるのでちょっと怖いですが。トレードは性格と一緒で、個人の癖が出やすいので客観的に見てみましょう。

■年初資金:400万円

■2月末残高:611万円

■2か月間の利益:+211万

■取引回数:430回

■初期ロット数:25枚or 30枚

■1トレードあたり最大勝ち:+16万

■1トレードあたり最大負け:-13万

[最大保有ポジション]分割売買により何回かに分けてエントリーした時

■100~150枚:16回

■150枚以上:4回

■200枚:1回

(30枚を4回に分けてエントリーすると、保有ポジションは120枚になります)

430回トレードしたうち、200枚保有したのはたったの1回です。

100枚以上のポジションを保有したのは、わずか21回しかありませんでした。

このようにみると、430回のトレードのうち409回は100枚未満でした。

リスクを取ったのは21回で、残りの409回は100枚未満と、リスクを抑えたトレードとなりました。

割合的には、95%がリスクを抑えたトレード、5%が100枚以上保有して

リターンを求めた(リスクを取った)トレードです。もし初期ロットが100枚とか、常にリスクをとってリターンを求めるトレードをしていると、ここぞという時に張れなくなり、1月の値動きからして最悪のポイントで-50万とか-100万とか損切りしていた可能性があります。

期待値が高いところで、しっかりとロットを張る。

そして期待値が高くないところでは常時リスクを取らない。

という事になります。

初期ロットと最大ロットのバランスが大事で、これがスキャルピングにおけるポジショニングのスキルです。期待値が高い時だけ、最大のリスクをとって最大のリターンを求める。となります。リスクはいづれ顕在化するので、リスクを取るトレードが40%・50%と増えてくると大損する可能性も同じように増えます。何週間か利益を積み重ねたのに利益を飛ばすのは必然です。

大損する周期が短くなるのはご理解頂けると思います。こつこつドカンのドカンが発生する周期をみると、その人のリスクが顕在化するトレード癖が分かります。リスクを取ったトレードが10%以下など低く抑えられれば、年間で11か月プラス、1か月はマイナス、という理にかなった成績になります。1回のトレードは、月間、年間の収支へそのまま反映し、リスクもリターンも掛け算しただけです。手法だけに考えがいきがちですが、期待値の考え方は絶対に必要ですので、再度ご認識下さい。

トレード回数を重ねた後の分析は必ず得るものがあります。たとえ分析を行わなくてもトレード実践を積めばスキルは上がりますが、分析した方が何倍もスキルアップのスピードが変わります。また、駄目な点が分かるのでゴールまでのプロセスがショートカットできます。正しい道を歩んでいるか分かるからです。どんなに忙しくても、自分のトレードの分析だけはしっかり行って下さい。

さて、ポジショニングのスキルについてですが、必要なのはあくまでもスキャルピングだけではないか? という疑問が自分の中に実は最近あります。去年からデイトレードをやっていますが、枚数とかポジショニングとか、あまり関係ない気がします。時間軸が1分足に比べて何倍、何十倍の足、つまり15分・1時間足とか使うのですが、時間軸が長くなるにつれてポジショニングのスキルは重要度が落ちます。(逆に1分足スキャルピングは絶対必要ですので、意識して下さい)

これも非常に面白く、手法により勝ち方が必ず違う事に実感しています。ある手法により月単位で勝ちながら、別の手法を構築していく作業はとても楽しいです。これが、勝てないから何か手法を作らなければ!と負のメンタルで手法を作ろうとしても厳しそうですね。