FXの逆張りスキャルピング手法|私が1億円以上稼いだやり方

スキャルピングは、わずか数pipsという利幅をひたすら繰り返し、コツコツと利益を積み重ねていく手法です。

この記事では、私が実践しているスキャルピング手法を紹介します。2009年からスタートし、相場とトレードルールががっちり合ったこともあり、わずか5年で1億円を突破したやり方です。

スキャルピングをやる上で、どんな場面でエントリーしているのか、その考え方をお読みいただくだけでも参考になると思います。なお、1分足に対して順張りと逆張りのスキャルピングをやりますが、今回は逆張りスキャルピングの紹介です(順張りは別の記事で紹介します)。

1. チャート設定

最初に、スキャルピングを行なうためのチャート設定をします。

使うインジケータは、次の2つです。

1.移動平均線(Moving Average)

2.エンベロープ(Envelope)

私が使っているチャートソフトは、MT4です。

MT4でなくても、チャート設定ができれば、どこのチャートソフトでも構いません。ただ、エンベロープをたくさん表示するので、国内業者だと、エンベロープの表示に上限がある業者があります。その場合、MT4を使ってください。MT5でも大丈夫です。

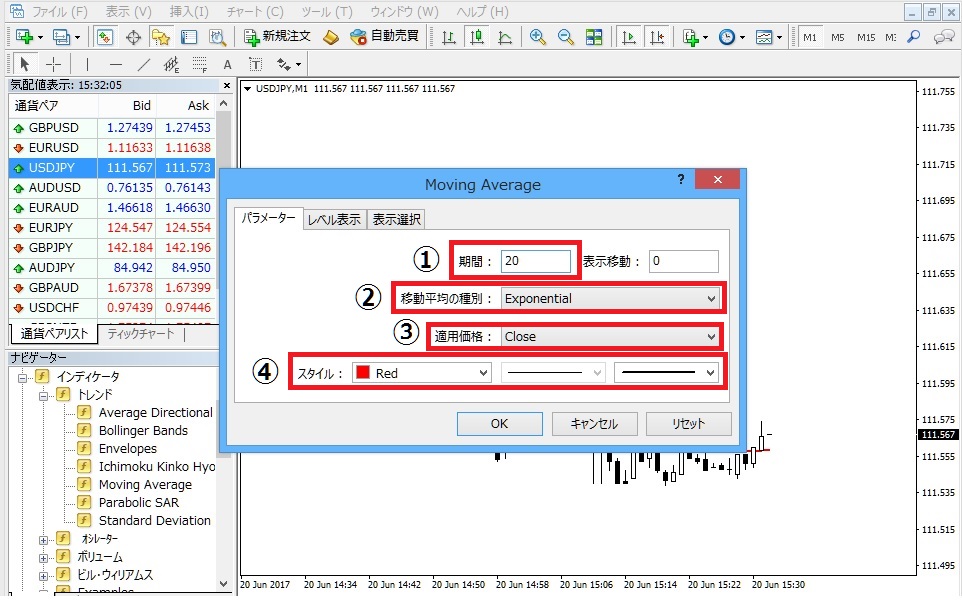

1.1. 移動平均線

最初に、移動平均線のパラメータを設定します。

時間軸は、1分足です。このあとのチャートも全て1分足です。

①期間を「20」に選択します。

②移動平均の種別を「Exponential」にします。

③適用価格を「Close」にします。

④スタイルは、移動平均線の色と、線の太さのことです。好きなものを選択してください。ここでは、赤を選択します。入力が全て終わったら、OKを押します。

これで設定は完了で、20EMAになります。

1.2. エンベロープ

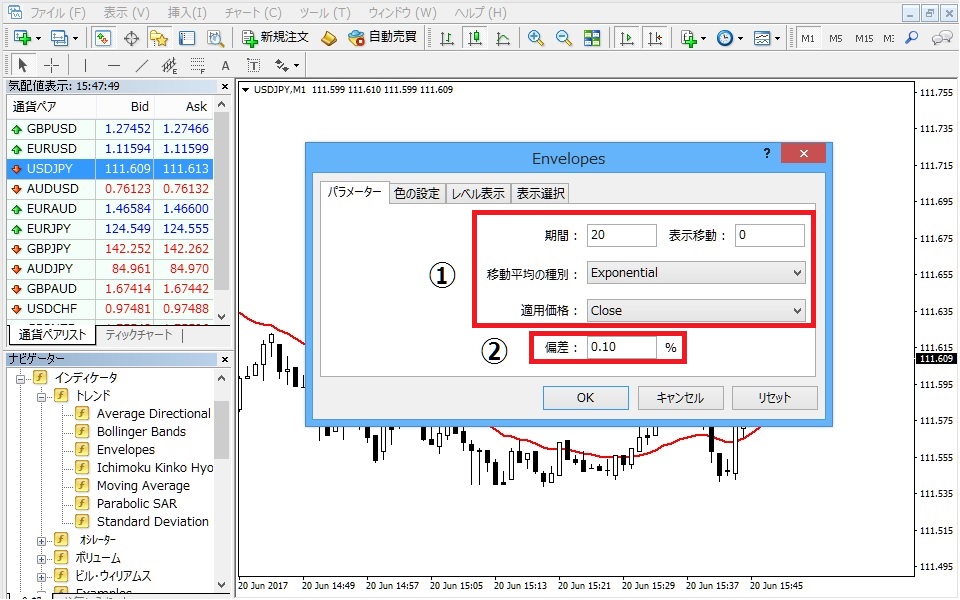

次に、エンベロープを設定します。移動平均線と同様に、ナビゲーターから「Envelope」を選択します。パラメータは次の通りです。

①移動平均線と同じです。

期間:20

移動平均の種別:Exponential

適用価格:Close

②偏差を「0.1%」にします。

移動平均線と違うのは、この偏差です。

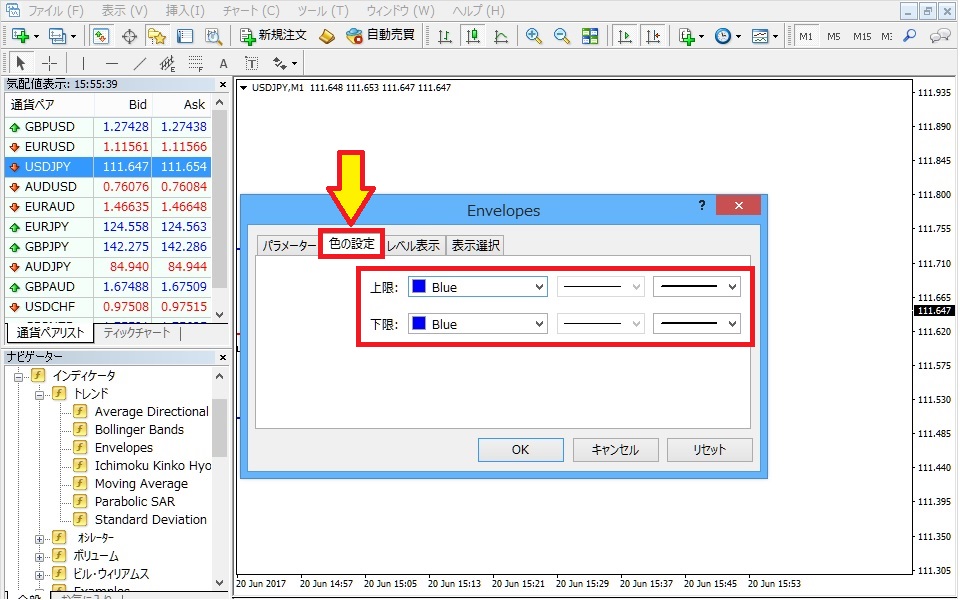

次に、色の設定をします。

移動平均線と同様、好きな色と線で構いません。ここでは、青を選択します。選択したらOKを押します。

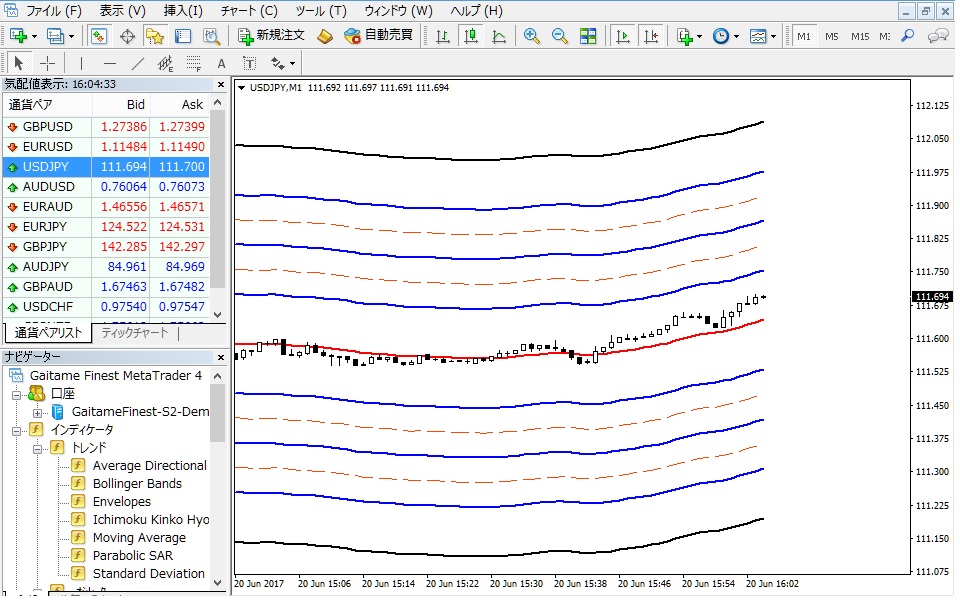

設定すると、次のようになります。

赤色が移動平均線で、その上下に青色のエンベロープが表示されました。偏差を0.1%としましたが、移動平均線から0.1%の価格差で、上下に表示されているということです。

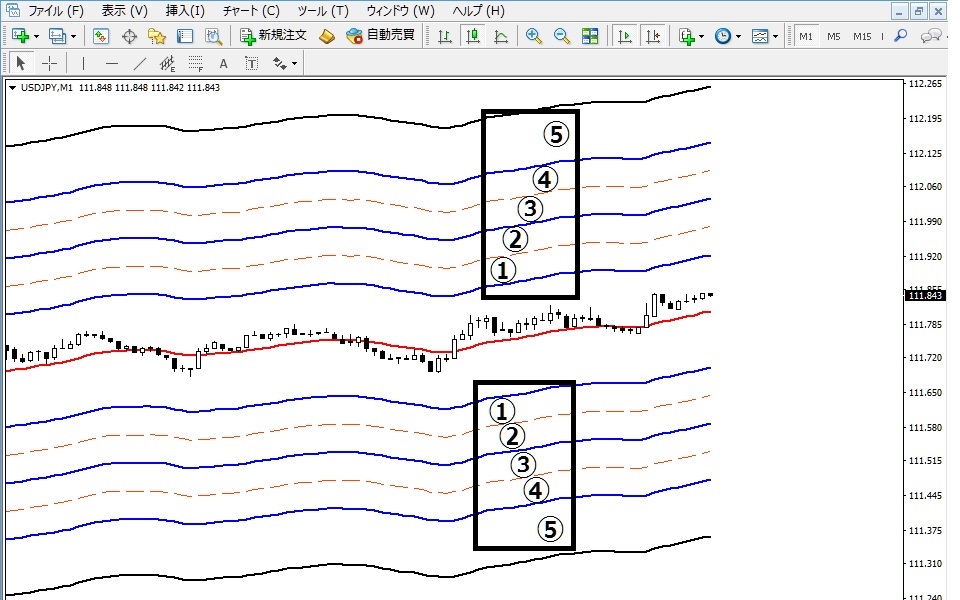

次に、エンベロープを5つ追加しますが、偏差の数字を変えるだけです。

パラメータは、それぞれ次の通りで、偏差以外は先ほどの設定と同じです。色と線の種類は、好きなものを選択して構いません。

・0.15%

・0.2%

・0.25%

・0.3%

・0.4%

全て設定すると、次のようになります。

1.3. エンベロープは移動平均との乖離をみる

エンベロープを使う理由は、移動平均線との乖離を見るためです。

エンベロープは、日本語で「封筒」や「包み込む」という意味があります。いわば、移動平均線を包み込んでいる線といえます。そして、移動平均線と常に同じ動きをします。チャート設定のパラメータで、偏差を除いて移動平均線と同じでしたね。移動平均線が上昇していけば、全く同じ角度でエンベロープも上昇していきます。

メリットは、「移動平均線との乖離幅」がパッと見てすぐ分かる点です。エンベロープを6本表示しましたが、1本ではなく何本か表示することで、移動平均線との乖離幅が「視覚的に」分かりやすいです。

この、「視覚的に」という点がもの凄く重要です。チャートを見たときに、人はまず目に入る情報を取り入れようとします。チャートには出ていない行間を読むような分析をしなければならないと、とても大変ですよね。

エンベロープを表示しておくことで、簡単に相場環境がつかめるのです。

これが、長く続く秘訣でもあります。労力を使う手法では、プレッシャーと集中力が必要になり、そのうち辞めてしまうかもしれません。勝てるやり方だとしても、疲れるのは嫌ですからね。効率よく簡単に、一目でチャートから情報を得られるかどうか、これも重要でしょう。

なお、「移動平均線との乖離幅」は、本スキャルピング手法の根本的な方針です。後述するルールをお読みいただくと、なぜこのチャート設定が良いのか分かると思います。ここでは、乖離幅を図るのにエンベロープが見やすい(使いやすい)とご理解いただければと思います。

1.4. チャートソフトと発注する口座は別々の業者

チャート設定はMT4を使いますが、実際に発注を行なう業者は、MT4ではありません。

スキャルピングは、数pipsを狙いますので、エントリーからイグジットまでわずか数秒になることが多いです。そのため、スプレッドの狭さや約定力が重要になるので、スキャルピングに適した口座を選ぶ必要があります。不利な口座を使っていると、勝てるものも勝てなくなります。

チャートソフトと、売買する口座は同じである必要はありません。チャートに優れた業者を使い、スキャルピングに適した口座で売買します。なお、私が使っている口座については、こちらの記事を参考にしてください。

おすすめの1社を挙げるとしたら、JFXです。

JFXは、マトリックストレーダーというスキャルピングOKの高性能売買ツールだけでなく、チャート分析用のMT4を提供しています。JFXに口座開設すれば、トレードもチャート分析も可能です。

2.エントリーからイグジットまでの具体的なルール

それでは、トレードルールを見ていきましょう。

全てのトレードルールをお伝えしますが、なぜそこでエントリーするのか、また、自分だったらここではエントリーしない、などのように疑問に思うと思います。エントリーする理由は、「相場とはそのようなものだから」という説明ではなく、それなりの理由があります。

トレードルールを覚えるというより、なぜここでトレードするのか、その理由を理解していただくと良いでしょう。そうすると、知識の幅が広がり、他の手法に応用できたりします。

2.1. トレードする場面を5つに決める

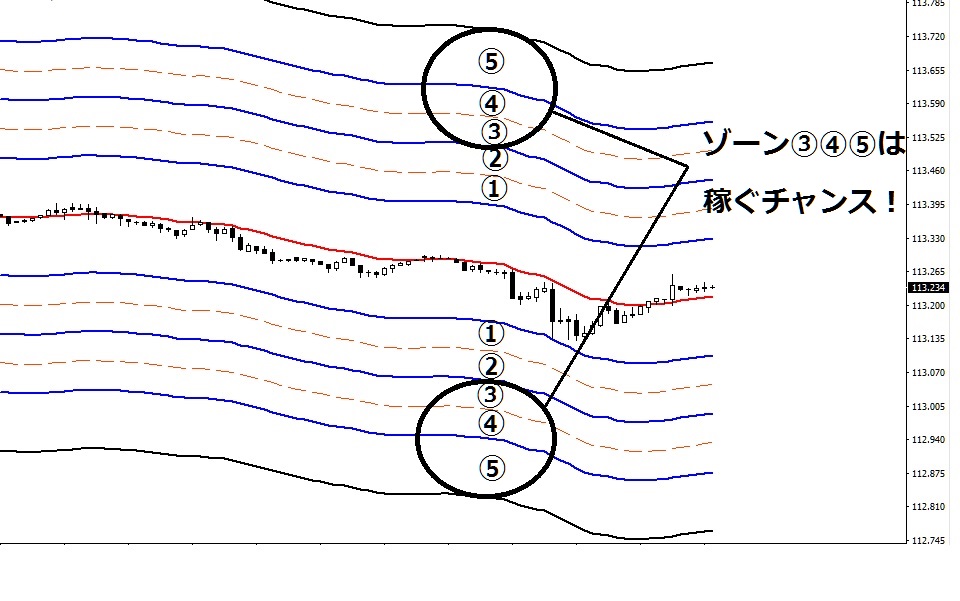

まず、トレードする場面を5つに絞ります。設定した下記チャートを見てください。移動平均線を中心として、上下に5つの空間ができました。

この手法は、5つのゾーンに入った時にエントリーします。

相場は、レンジ→トレンドの繰り返しですね。日足や15分足、1分足でも同じです。レンジ相場ではなく、1分足レベルでトレンド相場のときにエントリーします。

まず、レンジのときは、上記チャートのように、移動平均線を行ったり来たりで方向感がありません。そして、トレンドが出始めると、移動平均線から乖離し始めます。移動平均線から、ローソク足が離れていくということです。

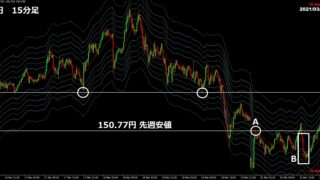

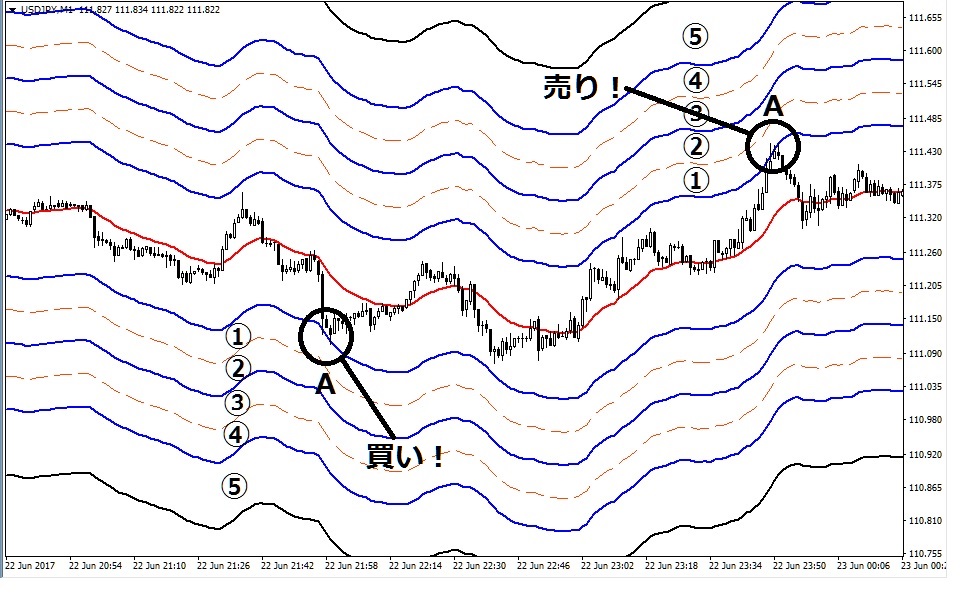

そして、下記チャートのAのように、ゾーン①に入ります。

このように、トレンドが出始めると、エンベロープのゾーンに入ります。5つのゾーンがトレードする場面でしたね。ゾーン①に入ったので、エントリーの到来です。

2.2. エントリーは1分足レベルで逆張り

手法は、1分足レベルで逆張りです。

たとえば、1分足で下落しているとき、買いで入れば逆張りになりますね。このとき、15分足や1時間足では上昇トレンドで、一時的な下落だとすると押し目になりますね。これは、押し目を買うことになり、順張りになります。

しかし、1分足で見ると下落しているときに買うので、逆張りに見えます。

このように、時間軸により、順張りや逆張りになりますので、ここでは、チャート設定した1分足レベルで逆張りになるとお考えください。

では、エントリールールを見ていきましょう。

移動平均線から乖離すると、ゾーン①に到達します。ここで、逆張りのシグナルが発生します。移動平均線より下のゾーンに入ったら買い、上のゾーンに入ったら売りのシグナルということです。

左側のAでは「買い」、右側のAでは「売り」ポイントになります。

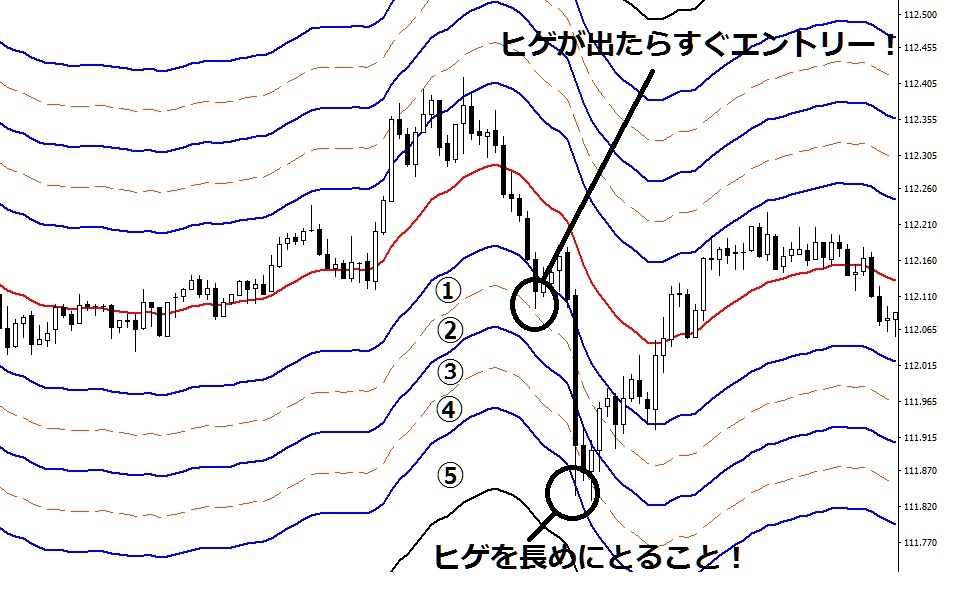

ただし、ゾーンに入ったらすぐにエントリーするのではありません。いつエントリーしてもOKですよ、というサインであり、すぐにエントリーするサインではありません。実際のエントリータイミングは、反転を確認してから行ないます。この反転を「ヒゲ」で確認します。

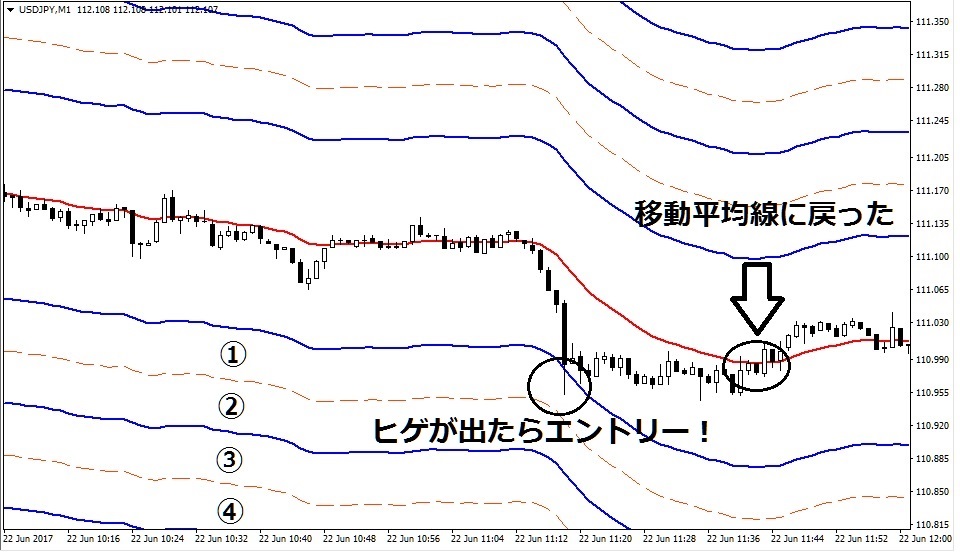

次のチャートは、違う場面でローソク足を拡大した1分足チャートです。

まず、ローソク足がゾーン①に入りましたので、エントリー準備をします。そして、ヒゲが出現した瞬間に「買い」で入ります。ローソク足の確定を待ち、次の足の始値で入ることはしません。ヒゲが出た瞬間に、ローソク足の実体が動いている段階で入ります。

なぜヒゲの出現を待つか、つまり、なぜ反転を確認してからエントリーするのでしょうか?重要なので考えてみましょう。

ゾーン①に到達した瞬間に、(ヒゲの出現を待たずして)エントリーすれば、天底を捉えることができ、利益を伸ばせそうな気がしますね。しかし、ゾーン①に入ったということは、ローソク足が伸び始めた段階です。伸びているときヒゲを確認せずにエントリーすると、そのまま逆行するリスクがあります。

ゾーン①に入り、そのままゾーン②や③に到達し、ようやくゾーン④でヒゲが出るかもしれません。この間、わずか数秒のときもあるでしょう。

もしゾーン①でエントリーしていたら、数秒で相当な含み損を抱えることになります。そこで、ローソク足が伸びきって止まり、反転する瞬間まで「待つ」ことが大事になります。そうすることで、ゾーン④まで引きつけてエントリーできますね。

上記チャートは、ヒゲが出現したのがゾーン①であった、というだけです。ローソク足が、ゾーン①に入ったら必ずエントリーするわけではありませんので、ご注意ください。エントリーするのは、ゾーン①に入り、かつ、ヒゲが出たときです。

このように、ゾーンに入っても、エントリータイミングは常にワンテンポ遅れるもの、と覚えてください。上昇している最中に「売り」をやっては駄目ということです。上昇して下げ始めたら、売ります。この、下げ始めが「ヒゲ」の出現というわけです。順番としては、ゾーン①に入る→エントリーの準備→ヒゲを確認→エントリーという流れです。

2.3. イグジットはプラスマイナス2pips

次に、イグジットのタイミングです。

目安は、プラスのとき(利益確定)も、マイナスのとき(損切り)も、2pipsが目安になります。正確に2pipsではなく、目安としてお考えください。あくまでも、プラス方向へ伸びたらすぐに決済する、逆行したら即損切りする、というイメージです。それが、1pipsでも、2pipsでも構いません。便宜上2pipsと書きましたが、数pipsと捉えてください。

このあたりは少し経験が必要になりますが、チャートを見て判断します。いつも2pipsと決めてしまうと、相場とは関係なく数字でトレードすることになってしまいます。エントリーはチャートで判断したのに、イグジットは数字で決めるのは変ですよね。エントリー~イグジットまで、全てチャートで判断するようにします。

また、FXは必ずスプレッドがあります。

エントリーしたら、必ずマイナスからスタートしますね。損切りの場合、スプレッドを含めてマイナス2pipsなのか、スプレッドは含めないでマイナス2pipsなのかなど、疑問がでてくるかもしれません。

しかし、数字で決めるから疑問になるのであり、スプレッド関係なく逆行したら損切りするとご理解ください。業者によりスプレッドは異なりますし、また、通貨ペアにより大きく変わってきます。

なお、目安2pipsは、ゾーン①です。

ゾーン②から⑤については、目安を変更しますので、詳しくは後述します。

2.4. イグジット後の再エントリールールは2つ

さて、これでゾーン①でトレードが完了しました。

ゾーン①でイグジットしたあと、ローソク足の動きは、次のどちらかになります。

1.移動平均線に戻る

2.ゾーン②に到達する(トレンドが継続する)

それぞれ戦略が異なります。

まず、移動平均線に戻った場合のルールを説明します。

一つ前のチャートでも、ゾーン①に到達したあとは、移動平均線に戻っていますね。移動平均線に戻るということは、移動平均線とローソク足の乖離幅がゼロに戻ります。そこで、同じルールで再開します。またゾーン①に到達したら、これまで説明したルール通りにトレードします。ゾーン①に到達してヒゲが出現したらエントリーです。決済の目安は数pipsです。

本手法は、「移動平均線からの乖離」が基本です。移動平均線に戻ったということは、起点に戻ってきたことになります。乖離したら戻り、また乖離するという繰り返しになります。

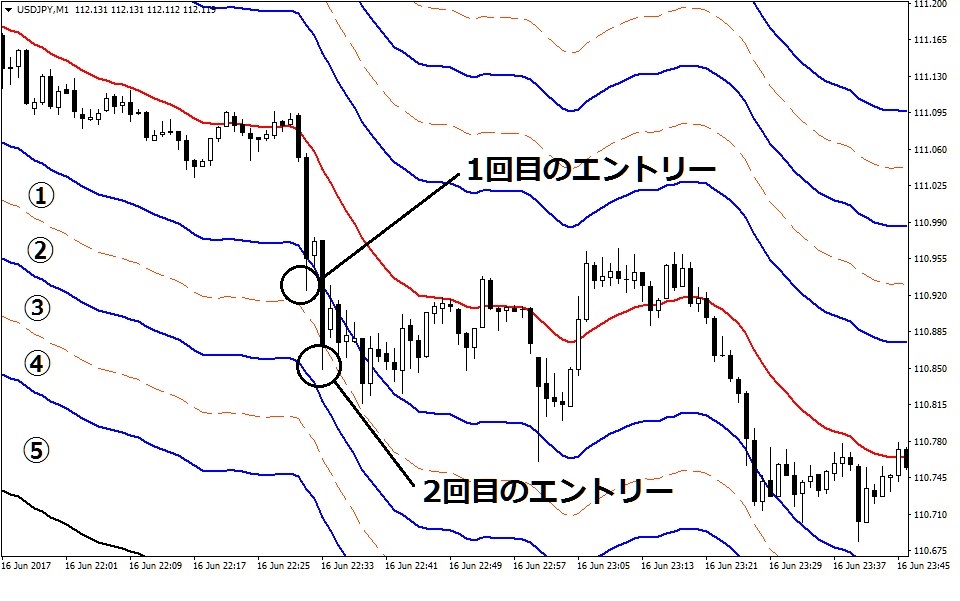

次に、移動平均線に戻らず、ゾーン②に到達した場合を見ていきます。たとえば、次のような相場です。

ゾーン①で1回目のトレードが完了し、移動平均線に戻らずに下落すると、トレンド継続になりますね。ゾーン②に到達したときに、再び「買い」エントリーします。エントリータイミングは、ヒゲの出現ですので、ゾーン①と同じ考え方です。ゾーン②に到達し、ヒゲが出現したらエントリーします。ゾーン②に入ったら即エントリーするのではなく、ヒゲの出現を待ちます。

ゾーン②を突き抜けて、ゾーン③にいくこともありますので、反転のサイン(ヒゲ出現)を必ず待ちます。

相場は、安値更新して一時的に反転し、また安値更新して反転します。これが相場の基本的な仕組みです。エンベロープのゾーンは、この反転するタイミングを狙います。

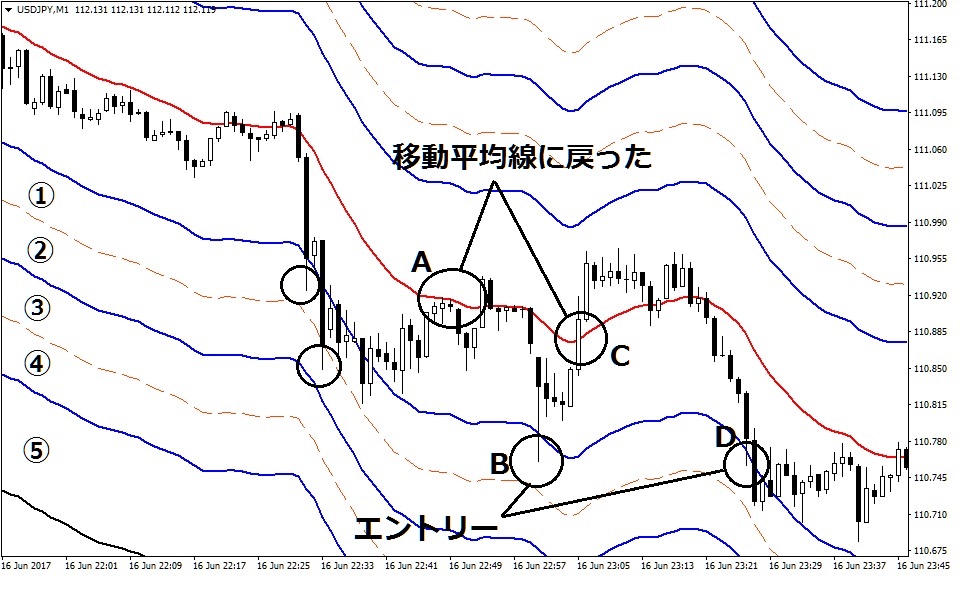

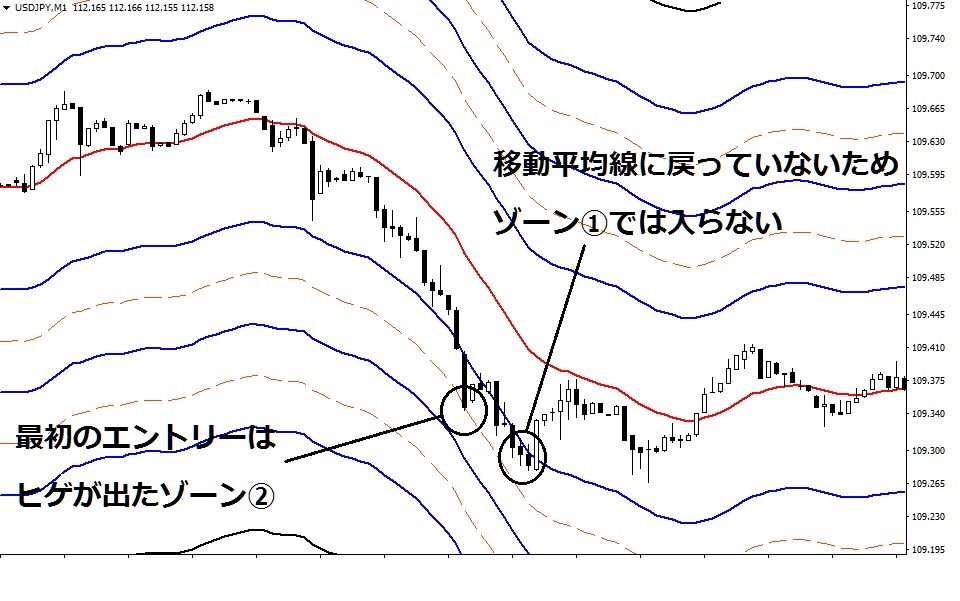

では、ゾーン②でトレード完了した後を考えてみましょう。

トレードした後の価格は、移動平均線に戻るか、ゾーン③に到達するかのどちらかになります。チャートを見てください。

ゾーン②でトレード完了したあと、このケースでは移動平均線に戻っています(Aのポイント)。そのため、「移動平均線からの乖離が終わった」と判断し、また一からスタートです。つまり、Bのゾーン①でエントリー開始します。そして、Cで移動平均線に戻り、Dでゾーン①でエントリーになります。

「移動平均線から乖離してまた戻る」、この繰り返しになるということを頭に入れておくてください。

2.5. ゾーン①から⑤まで同じ考え方

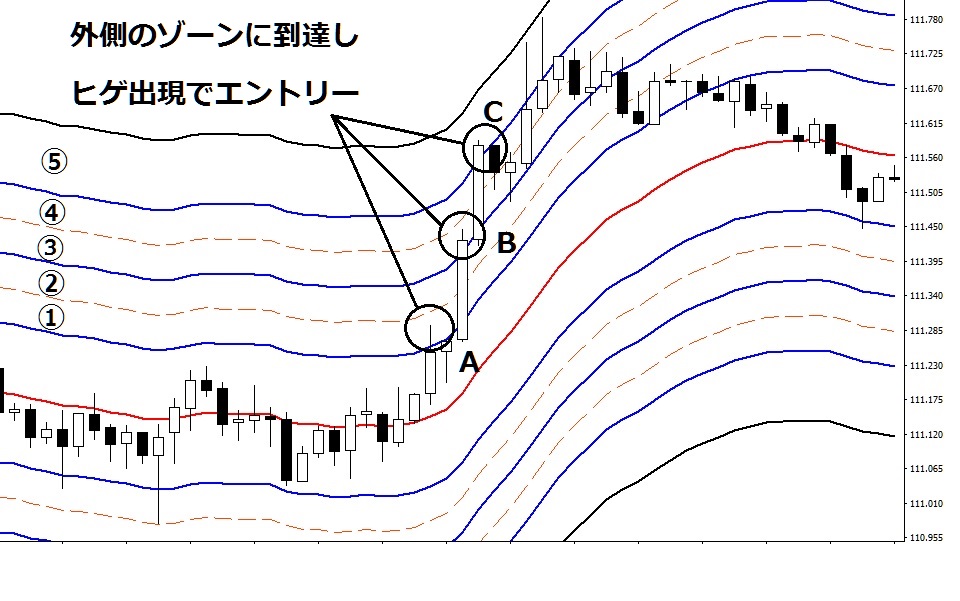

ゾーン③以降も、これまでと同じ考え方です。ローソク足をさらに拡大して見てみましょう。

この相場は、ゾーン①→③→⑤(A→B→C)ときました。

エントリーは、ヒゲが出るまで待ちますので、ゾーンを飛ばすこともよくあります。あくまでも、ヒゲが出るのを待つのが重要であって、ゾーンに入ったらすぐにエントリーするのではありません。ゾーン①→②→③→④→⑤のように綺麗に相場が動くことの方が珍しいです。「外側のゾーン+ヒゲ」が条件になり、どのゾーンになるかは相場しだいになります。

ところで、次の矢印の箇所を見てください。長い上ヒゲになっています。もしここでエントリーしていれば、利益になると思いませんでしょうか。

確かに、ショートエントリーしていれば、利益が出るでしょう。しかし、同じゾーンで、再エントリーしません。ゾーン⑤まできたら、あとは移動平均線に戻るまで待ちます。なぜかというと、同じゾーンでトレードを繰り返していると、連敗する可能性があるからです。これについては、後述します。

ゾーン⑤まで到達するということは、相場が荒れて乱高下している状態ですので、移動平均線に戻ったとしても、チャンスはすぐに到来します。もしトレードするなら、エンベロープだけで判断するのではなく、他のテクニカル根拠が必要になります。

ここまでが、トレードルールの基本になります。

3.資産を最短で増やす9つの重要な知識

基本を覚えたら、次は応用していきます。

この手法に限らず、トレードルールを遂行するなら、なぜそのルールが良いのかを理解していないといけません。自らが良いものだと思わないと、リスクを取ることに躊躇しますよね。勝てるかどうか自信が持てないのに、やろうという気になりません。

そこで、「こうすると効率よく勝てるようになる」点について、説明します。ここまで理解すると、手法の良さが分かると思います。

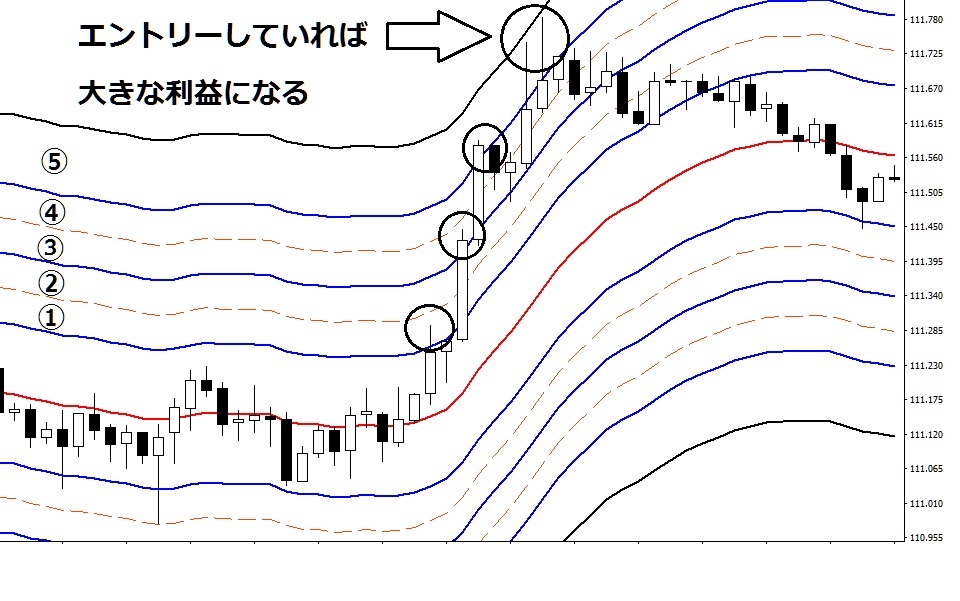

3.1. 連敗を防ぐゾーンの使い方

ゾーン①でトレードしたら、その後、価格がゾーン①にとどまっているときがあります。次のチャートを見てください。

このように、同じゾーンでだらだらと動いているときは、再エントリーしません。移動平均線に戻るか、ゾーン②に到達して再エントリーするか、どちらかです。ゾーン①でトレード完了したあと、同じゾーン①にあるにもかかわらず、何度もエントリーすることはありません。

次のゾーンに到達するのを待つ理由は、連敗を防ぐためです。

同じゾーンで何度もエントリーしていると、このようなじりじり相場のときに、必ず連敗します。かりに、ゾーン①に入ってローソク足1本ずつエントリーすると、10連敗くらいはくらってしまうでしょう。これは防がなければなりません。

また、じりじり動くことはよくあります。損切りして取り返したいからといって、同じゾーンで何度もエントリーすることは危険です。

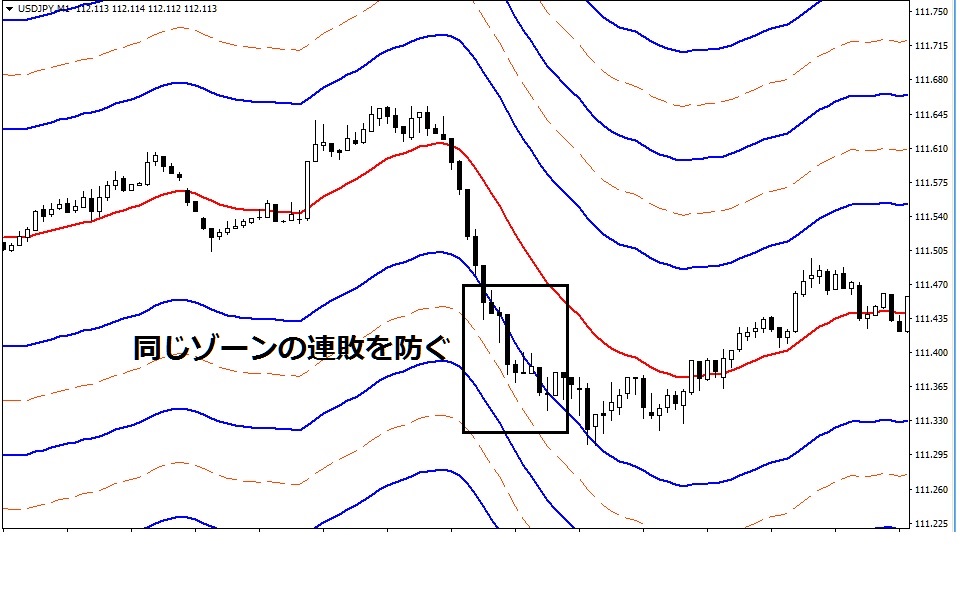

次のチャートも同じです。

ゾーン②でトレードしたら、移動平均線に戻っていないため、ゾーン①ではエントリーしません。エントリーしたゾーン(この場合ゾーン②)よりも内側(ゾーン①)では、移動平均線に戻るまでエントリーしません。

3.2. 「移動平均線から乖離したら戻る」という原理原則

本手法の土台は、「移動平均線から乖離したら戻る」という考え方です。

波は、寄せては返しますね。それと同じです。ときには大波が押し寄せ、しばらくすると落ち着き、また静かな海が訪れます。トレンドが発生すると、移動平均線から乖離し始めるのですが、一時的に反転します。そしてまた乖離し、反転を繰り返します。

この反転するタイミングを狙った手法です。

もし、相場に押し戻しが無ければ、本手法のような逆張りは通用しないでしょう。しかし、相場は一方向へ進み続けることは無く、必ず押し戻しのような一時的な反転があるものです。それば相場の仕組みであり、この先も変わらないでしょう。

このように、手法の根底となる仕組みを理解しているからこそ、逆張りに自信を持っています。ただ単に、エンベロープのゾーンに入ったから逆張りをするというだけでは、あまりにも根拠が少なすぎます。それでは、エンベロープが機能するかで損益が決まってしまい、勝ち続ける手法とは思えないですね。

ちょっと相場が変化しただけで、エントリータイミングもかみ合わなくなります。たった1つのインジケータでトレードしているのは、あまりにも危険です。自分のスキルではなく、インジケータしだいになってしまいます。聖杯といえるインジケータが存在しない以上、判断を全てインジケータに委ねているようでは、トレードで勝ち続けることはできないのです。

移動平均線から乖離したら戻るという概念が土台にあり、エントリータイミングをエンベロープで図っているだけです。つまり、重要なのはエンベロープではなく、概念です。この概念がしっかりしていれば、基本のルールに自信が持てるのはもちろんですが、ルールを逸脱して応用することも可能になります。

すがる思いでエンベロープを使うのではなく、たまたま使っている程度で考えても良いです。移動平均線からの乖離を見るのに、エンベロープが見やすかったという程度です。他に良いインジケータがあれば、エンベロープは使わなくても良い、という考えすらあります。

それは、「相場は移動平均線から乖離したら戻る」という概念が最も重要だからです。

3.3. ローソク足はバネと同じで伸びたら縮む

移動平均線から乖離して反転するといっても、なかなかイメージしにくいかもしれません。そこで、ローソク足を「バネ」として考えてみてください。

バネは、伸びたら縮みますよね。バネの大きさがトレンドの大きさです。大きなトレンドなら、値幅が出て、乖離幅も大きくなります。その分、反転も大きいです。長く伸びたバネは、縮み方もより大きくなります。

どの時間足でも同じです。1分足なら、伸びたローソク足は1分ということになります。1時間足なら、1時間かけてローソク足が伸びている(トレンドが出ている)ということです。1時間足は、1分のローソク足が60本ですね。60本のバネを足して、1時間足という1本のバネを形成しています。

ただし、伸びたバネは100%縮むわけではありません。

時には、限界を超える力が加わると伸びたまま戻らないように、トレンドが強いと戻らないことがあります。あくまでも、通常の相場では伸びたら縮むもの、とお考えください。

相場に100%は無いことを意味し、逆行したときの損切りは絶対に行なうべきだという教えにもなります。

3.4. 攻める資金管理

次に、資金管理を見ていきましょう。

上述したトレードルールだけでも期待値は高いですが、資金管理を加えることで、全体としてトレード手法の精度がぐんと上がります。上述のルールでトレードし、100万円勝てるとしたら、資金管理を加えることにより、それが120万にも150万円にもなります。同じ相場でも最大限の利益を追求できるようになります。

トレードは、角度の違った期待値の高い視点を組み合わせることで、強固とした一つの手法になるのです。そのため、資金管理も、とても重要です。

ポイントは3つです。

1.利幅と損切り幅

2.勝率

3.取引枚数

全て、エンベロープの5つのゾーンが織りなす資金管理方法です。

トレードルールに加え、エンベロープの特徴を余すことなく使いこなしていきます。どんな相場でも、最大限の利益に変えてしまう、いわば魔法の資金管理方法と言えます。一言でいうと、次の通りです。

【外側のゾーンほど利益を伸ばすこと!】

まず、利幅と損切り幅です。

ゾーン①において、決済の目安は2pipsでしたね。では、ゾーン②から⑤について見ていきましょう。本手法の土台となっているのは、移動平均線からの乖離です。乖離したら反転しますが、ゾーンにより、反転の値幅が違います。乖離すればするほど、反転する力も強く、値幅も出るようになります。

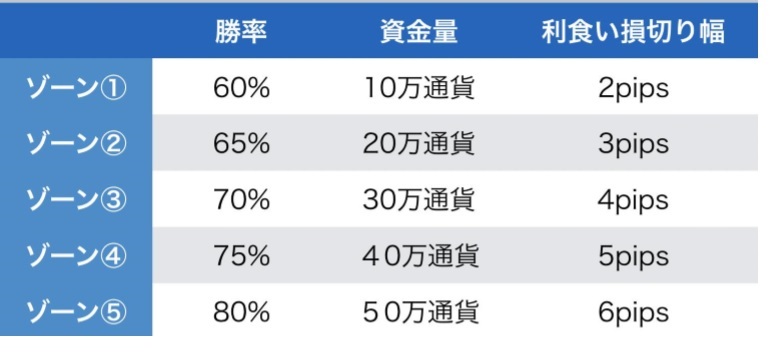

そのため、ゾーン②から外側にいくに連れて、利幅と損切り幅を伸ばします。次の表を見てください。

ゾーン①では2pipsでしたが、ゾーン②では3pips、ゾーン③では4pipsというように、外側にいくにつれて1pipsずつ伸ばしていきます。移動平均線からの乖離幅が大きいほど反転する値幅も出るため、かりにゾーン⑤のとき2pipsくらいで利食いしてしまうと、非常にもったいないのです。

ゾーン①のときは、移動平均線からの乖離はせいぜい10pipsから20pips程度でしょう。反転する値幅も、数pipsです。ここで、5pipsや6pipsを狙ってしまうと、勝率が相当悪化します。

一方、ゾーン⑤になると、移動平均線からの乖離は40pipsから50pipsはあります。短時間でこれだけバネが伸びれば、縮む力が働き値幅も大きくなります。それに合わせ、利幅を伸ばすことが重要です。

損切り幅も同様に伸ばしますが、「損切りは2pipsのままで、利食い幅だけ伸ばせばよいのではないか?」と思われるかもしれません。

実際トレードしてみると分かるのですが、ゾーン①では、値動きは比較的穏やかで、上下のブレがあまりません。しかし、外側のゾーンにいくほど、値動きが激しくなっています。乱高下すると、上下のブレが大きくなり、ダマシも増えてきます。いつも2pipsで損切りしてしまうと、すぐに引っかかってしまい、損切り貧乏になってしまうのです。

損切りしたあとに、思っていた方向へ反転し始めるという悔しい思いが増えることになります。「あと数pips我慢していれば良かった」となるよりも、利食い幅と同様に、損切り幅も伸ばします。

こうすることで、乱高下のブレを回避します。利食い損切り幅は、常に1対1にしておきます。これを、リスクリワード比率といいますが、1対1をキープしておけば、あとは相場本来の反転する確率に収束します。外側のゾーンほど反転する確率が高くなる、つまり、トレードの勝率が上がることになります。

3.5. 外側のゾーンほど勝率が上がる!

先ほどの表を見てください。

ゾーン毎に、おおよその勝率が載っています。ゾーン①では60%ですが、外側のゾーンにいくほど移動平均線から乖離しますので、戻ろうとする力も強くなり、結果として勝率が上がります。バネは、伸びれば伸びるほど、戻ろうとする力が働きますよね。それと同じで、外側のゾーンへ行くほど、価格は移動平均線へ戻ろうとします。

ゾーン⑤では、勝率は80%を越えてきます。利幅と損切り幅で見たように、勝率が高いときに、しっかりと利益を伸ばすようにします。そうすると、勝てるときに大きく勝つことでき、その後のトレードに余裕が出てきます。相場と時期により多少前後しますが、10年以上トレードしていて、この考え方は変わりません。

3.6. 外側のゾーンでロットを張ると儲かる!

外側のゾーンへ行くほど、勝率が高く、獲得pipsも大きくなりますね。そこで、外側のゾーンほど取引枚数を増やすことで、爆発的に利益が増えるのです。

再度、表を見てください。

たとえば、ゾーン①で10万通貨を基準とした場合、ゾーン②では20万通貨、ゾーン③では30万通貨というように、ゾーン毎に10万通貨ずつ増やしていきます。ゾーン①から⑤まで、最大5倍の枚数を張ることを考えてください。

これが、ゾーン①で10万通貨、ゾーン⑤が100万通貨のように、差を付け過ぎてしまうのは、あまりおススメではありません。なぜかというと、初期の枚数(ゾーン①)と最大枚数(ゾーン⑤)の倍率が大きすぎると、ゾーン⑤だけが、損益全体に対する割合が大き過ぎてしまうからです。

そうなると、ゾーン①や②でトレードしても、ほとんど利益に貢献せず、結局ゾーン④や⑤でトレードした分だけが利益になるからです。

これでは、ルールそのものを、ゾーン④と⑤に到達したときだけエントリーする、ということと変わりありません。ゾーン①②③は、枚数が少なくて勝っても儲からないから、トレードしなくても同じになってしまいます。

逆に、ゾーン①で10万通とし、ゾーン⑤で15万通貨までしか増やさないなど、ロットの差をつけなさ過ぎてもバランスが悪いです。これでは、シグナルが一番多いゾーン①の利益だけが、全体に対して割合が大きくなります。せっかく、外側のゾーンへいくほど勝率も上がり、pipsも抜けるのですから、もう少しメリハリをつけてロットを増やした方が良いでしょう。

過去の経験則から、ゾーン①から⑤まで、5倍の差を付けるのが一番バランスが良いです。

では、絶対に5倍にした方が良く、4倍や6倍ではダメでしょうか?

いえ、そんなことはありません。少な過ぎず、多過ぎずというのが重要なことで、5倍が最適です。5倍よりも大きくしても、そこまで影響は無いです。たとえば、6倍や7倍にしても、収支はあまり変わらないでしょう。ただし、10倍を超えていると、先ほど述べたように差があり過ぎます。

かといって、キリの良い数字でないと、現実的に注文するときに計算が難しいですからね。その意味でも5倍がおススメです。ただ、ロットを変えることに抵抗がある方も多いと思います。倍にするのが怖いかもしれません。そのような方は、最初は、全て同じロットでもいいでしょう。同じロットで、いろいろなゾーンでトレードし、感覚をつかんでください。

いずれ、ゾーンによりロットを変えると一番儲かると理解できると思います。その倍率は、あなた自身で決めると良いでしょう。もちろん、ずっと同じロットでも良いですし、その場合は少しエントリータイミングを自身のルールにするなど、どんなやり方でもいいと思います。

また、私も毎日相場によりロットは変えているので、どんな相場でも表のロットを死守しているかというと、そんなことはありません。たとえば、ボラティリティが低く、ゾーン⑤へ到達することが無いような時期は、ゾーン①から③のトレードがほとんどになりますので、ゾーン①から③のロットを増やすなどしています。ゾーン⑤まで待っていてもチャンスが無いですからね。

その時期の戦う土俵がゾーン①から③と分かれば、ここで稼げるような資金管理を行ないます。このロット調整は、経験を積み重ねて分かるようなると思います。今はゾーン①のロットを増やすべき、などという判断は、様々な相場を経験したからできるものです。最初からできないのは当然ですので、焦らずに実践して感覚をつかみましょう。

3.7. ゾーン③④⑤は大きなチャンス!

では、資金管理表の特徴をまとめてみましょう。

外側のゾーンへ到達するほど、次の3つが可能になることが分かりました。

1.「利幅と損切り幅」を伸ばして「pips」が抜ける

2.反転する力が強まり「勝率」が上がる

3.「取引枚数」を上げて「利益額」が増える

つまり、期待値の高い3つの項目が組み合わさり、大きく稼げるチャンスといえます。

私は、勝率が70%を越えてくるゾーン③より外側にきたときに、大きなチャンス到来と考えています。いわゆる「おいしい相場」です。実際に、これまでに大きく稼いだ日は、ゾーン③④⑤のサインが出た日が多いです。

極端な話、ゾーン③④⑤だけでトレードしていると、どの通貨ペアでも面白いほど勝てます。

私は、以前よりトレード回数を減らし、効率よく稼ぐ方針なので、ゾーン①②はトレードしないことが多いです。ゾーン③④⑤だけでトレードすれば期待値はかなり高いからです。その場合、シグナルは相当減ります。何日もシグナルが出ない日はよくあります。しかし、他の手法(順張りスキャルピング手法、デイトレード手法)も併用しているので、全体としてトレードに困ることはありません。

もちろん全てのエントリーを勝つことは不可能ですので、逆行したら損切りしなければなりません。期待値が高いといって、無茶なトレードをすればいずれ大損しますからね。1回ではなく、100回や1000回トレードしたときに、期待値に収束していくものです。

たとえば、ゾーン③から⑤の間で1000回トレードしたと想定してみてください。

勝率が高く、700回以上は優に利食いできます。さらに、この700回以上の勝ちトレードはpips幅も抜けますし、ロットも増やすポイントです。損切りは200回から場合によっては400回程度あるかもしれませんが、1000回を終えて損益がプラスかマイナスか、どちらの方が可能性は高いと思いますか?私は、大きな利益が出ているイメージがふつふつとわいてきます。

このように、ゾーン③④⑤は、この手法で一番勝てる土俵といえます。トレンドにさからう逆張りだとしても、勝てる場面がくるまで待てば、期待値プラスのトレードは充分可能なのです。ゾーン③④⑤だけでトレードすれば、サクサク勝てるでしょう。

3.8. ゾーンによりヒゲの長さを変える

エントリーするときは、「ヒゲ」の確認が必要でしたね。

では、どのゾーンでも、ヒゲが出たら即エントリーしていいかというと、そうではありません。

ゾーンが外側になるほど、相場はより乱高下しますから、上下のブレが大きくなります。たとえば、ゾーン④に到達したときに、ヒゲが出現して即エントリーしたとします。実は、一瞬のヒゲはダマシで、エントリーした直後にさらに逆行してしまうケースがあります。相場が乱高下するほど、数pipsのダマシは増えるものです。

そこで、ゾーン③より外側でエントリーするときは、ヒゲの長さを長めにとります。そうすることで、ダマシを防ぐことができます。長めといっても、何pipsと決まっているわけではないので、次にように覚えると良いです。

・ゾーン①②は1ティック

・ゾーン③④⑤は2ティック

このティックというのは、1回の値動きです。

ここでは、1回の反転とお考えください。つまり、ゾーン①②だと、ヒゲが出た瞬間(1回の反転)です。ゾーン③④⑤では2ティックですので、ヒゲが出て(1回の反転)、さらにもう1回の反転(2回目の反転)を確認してからエントリーします。価格が、2回、反転した方向へ動くまで待つ、ということです。そうすると、ヒゲが長くなりますね。

これで、ヒゲが出た瞬間にエントリーして即損切り、という事態を防ぐことができます。次のチャートは、下落したときの相場です。

ゾーン③より外側へくると上下のブレが大きくなりますので、ヒゲを長めに取るようにしましょう。

3.9. 様子見をする4つのポイント

トレードは、勝てる土俵で行なうべきです。

実践しているやり方の期待値が高い相場、そうでない相場、これを把握することは大事ですね。どんな相場でも機能するやり方があれば、理想です。しかし、移動平均線とエンベロープという「インジケータ」を使っている以上、得意な相場もあれば、機能しにくい相場もあります。

これをしっかり線引きし、攻める時と守る時を認識しておきます。

リアルタイムで動いている相場が、勝てる土俵にいるのか、そうでないのかを認識できるだけでも、勝率はかなり上がるのではないかと思います。勝てる土俵でトレードすることで、何年トレードを行なっても期待値に収束するものです。

そこで、勝てる土俵でないときは、シグナルが発生しても様子見をするようにします。

様子見するポイントは4つあります。

1.経済指標

2.要人発言や選挙などイベントの日

3.高安値などの節目をブレイクするとき

4.参加者が少ないなど流動性が保てないとき

1の経済指標は、指標発表直後の数分で価格が急騰や急落します。

これは、指標の数字で動くため、一切予測できないランダムな値動きです。どんなインジケータも機能しないでしょうが、エンベロープも同じで、勝てる土俵から外れます。経済指標は、発表の時間が決まっているので準備できます。毎日トレード前にチェックして、経済指標の時間を忘れないようにしましょう。

2の要人発言や選挙などのイベントの日も、経済指標と同じ考えです。

各国の要人が発言する度に急騰急落しますので、ゾーンは機能しません。イベントがある日は1日中相場が乱高下することもあります。そのような日もゾーンで判断するのは危険です。

3の高安値などの節目をブレイクするときに様子見するのは、ブレイクがどれだけ強いか分からないからです。ゾーン①に入ったと思ったら、あっという間にゾーン⑤に値が飛ぶこともあります。

節目ブレイクは、売買が交錯した結果、壁を突破したようなものです。壁を突破したら、その勢いが凄ければ、すぐに20pipsや30pips動きます。1分で50pips以上動くときもあるでしょう。これは、どこで反転するか分からないので、エントリーはスルーします。

ヒゲが出たら反転することもありますが、リターンに対して、逆行するリスクが増えるのも確かです。あえてここで勝とうとしなくても、普通の相場で充分でしょう。

4の参加者が少ないなど流動性が保てないときは、機関投資家が夏休みを取る時期や、クリスマス休暇の時期などです。

機関投資家の参加者が少ないと、ちょっと大きめの注文が入るだけで、それと同等の反対注文が無ければ、価格は飛びます。確実に流動性が保てない時期が、予め分かるものではありませんが、8月と12月後半は注意した方が良いです。その他にも、中長期的にレンジ相場になって膠着した時期などは、トレンドが発生するまで参加者が少ないときもあります。

これは、日々のチャート分析とマーケットに関するニュースを見ていれば分かります。毎日トレードし、相場が薄いかそうでないかを感じ取ってください。

4. まとめ

ここまで、チャート設定をしてエントリーからイグジットまでのルールを見てきました。基本となるルールを箇条書きにしました。復習しておきましょう。

1.逆張りの基本は移動平均線から乖離したら反転するという仕組み

2.エンベロープを①②③④⑤のゾーンに設定して乖離を図る

3.ヒゲを確認してからエントリーする

4.バネは伸びたら縮む

5.ゾーン③④⑤はヒゲを長く取ってダマシを防ぐ

6.ゾーン③④⑤は勝率、利幅、ロットを上げるチャンス

7.経済指標、要人発言や高安値ブレイク時は様子見する

8.勝てる土俵でトレードすること

トレードルールは一度読んだだけでは覚えきれないと思いますので、何度も見返すページとして活用してください。勝てないときや逆張りのメリットを忘れたときなど、さっと見るだけでも基本を思い出せると思います。

最後に、重要なことお伝えします。

このエンベロープ手法は、他のテクニカル分析と組み合わせると、驚くほど勝率がアップします。私が使うのは、トレンドラインなどのラインツールです。

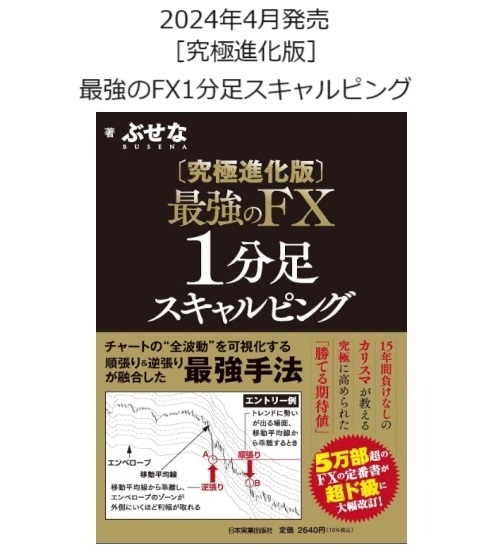

たとえば、エンベロープのゾーンに入ったとき、トレンドラインにぶつかると、判断の根拠2つが重なります。根拠がエンベロープ一つより、2つ以上ある方が、勝率は上がります。これについては、かなり長くなるので、別の記事で紹介します。なお、ラインを総称してネックラインといい、拙著「最強のFX1分足スキャルピング」で詳しく紹介しているので、すぐに知りたい方はどうぞ。また、デイトレード手法でもネックラインを使っています。

上述したエンベロープの5つのゾーンは、移動平均線からの乖離を、「視覚的に分かりやすくしたもの」です。決して、このルールだけでトレードが勝てることにはなりません。逆張りのエントリータイミングの例として考えてください。