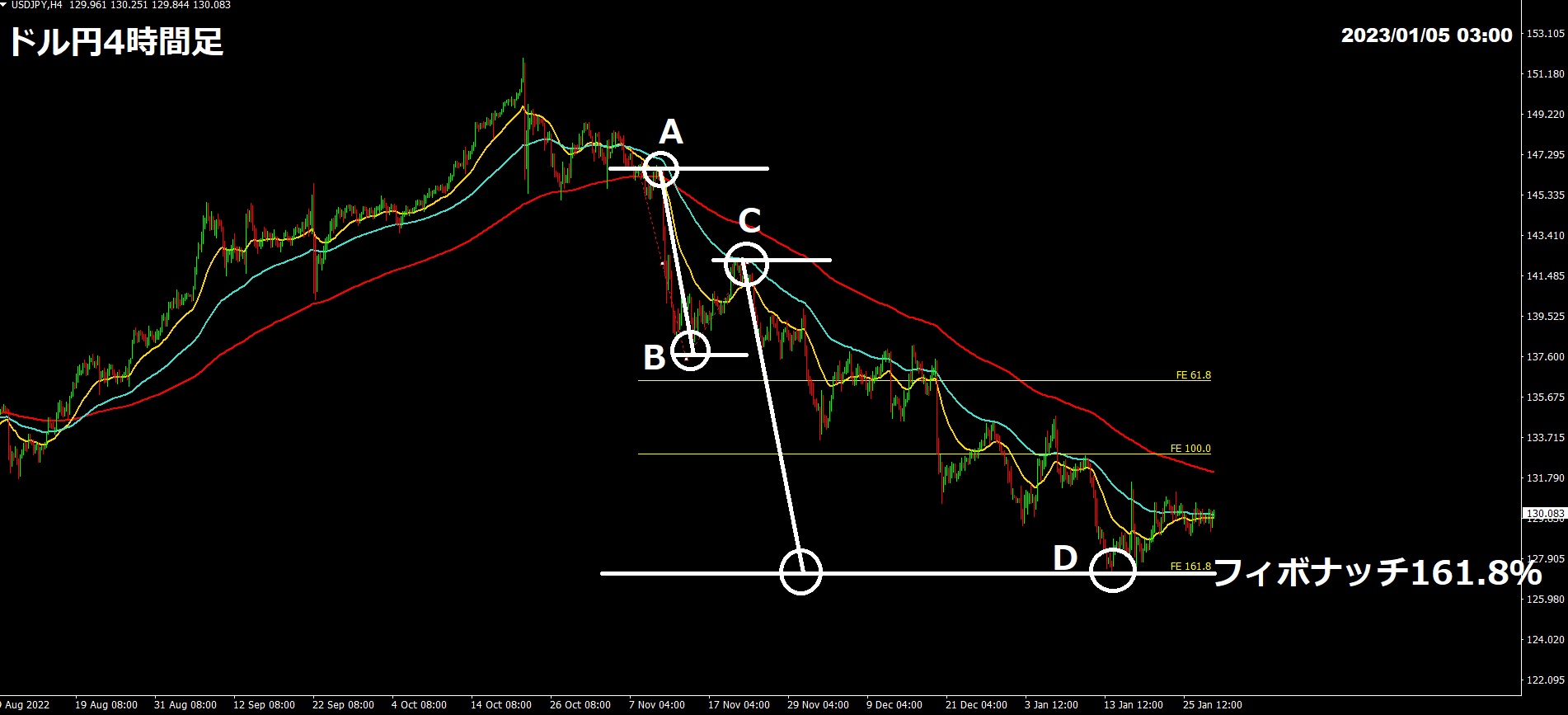

フィボナッチエクスパンションの例

昨年の第四四半期から、ドル売りが優勢となっています。

豪ドル、ポンド、ユーロ、円に対してドルは下落しており、ドル円も3か月で2000pips以上も下げています。一つの通貨がずっと売られる、もしくは買われ続けることはなく、いつか反転します。

それがいつかは分かりませんが、明日から重要指標が目白押しです。

少しは動いてほしいとは思っています。昨年のボラティリティが当たり前になってしまうと、あるべきボラティリティが無いと感じてしまいそうです。ボラティリティが無いから、それなりにやり方を対応していかなければなりません。

さて、前回触れたドル円のチャネルラインは、下記のように真ん中のラインにタッチしそうです。Aが、水平ラインと斜めのネックラインが重なるポイントですから、強いレジスタンスと見ています。そろそろドル買いになるのではないか、という相場観が邪魔をしているためか、レンジでも全く高値を切り上げないように見えてしまいます。安値も切り下げていないので、意味のないレンジなのでしょうが。

ところで、この3か月の下降トレンドをフィボナッチで見てみました。

フィボナッチエクスパンションというツールがあり、どこまでトレンドが出るかをフィボナッチ比率で予測するものです。

ABが11月のCPIショックです。

ここで500pipsくらい下げたでしょうか。これが値幅の基準となり、戻りのCから、161.8%下げたところがDです。ABの1.618倍の値幅が、Cから出ているということです。ぴったりDで反転しているのは偶然でしょうが、「そろそろ」という人間の心理はみな同じなのでしょう。

フィボナッチリトレースメントは、23.6%や38.2%があるのに、フィボナッチエクスパンションは、161.8%しかありません。フィボナッチは、機能したからと言ってトレードになるわけではありません。相場が静かな時は、いろいろなツールでチャート分析をし、視野を広くしておきたいと思います。

全時間軸、全通貨ペアのチャート分析をこの後2時間くらいやります。